ふるさと納税制度について

寄附金の税額控除

ふるさと納税制度では、2,000円を超える寄附金がある場合、その2,000円を超えた金額の一定の限度まで、所得税と個人住民税から控除をうけることができます。

総務省 ふるさと納税ポータルサイト (外部リンク)

控除額の計算

ふるさと納税をした場合の税額控除額は、次の(1)基本控除額に(2)特例控除額が加算されます。

(1)基本控除

(寄附金額(注)-2,000円)×10%

(注)寄附金額は総所得金額等の30%が限度となります。

(2)特例控除額の加算(都道府県又は市区町村に対する寄附金がある場合のみ)

(寄附金額(注)-2,000円)×(90%-所得税の適用税率×1.021)

・特例控除額の上限は、住民税の所得割額(調整控除後の所得割額)の20%となります。

・控除の限度額は収入額や家族構成などにより、一人一人異なります。

詳しくはお住まいの市区町村の住民税担当窓口へお尋ねください。

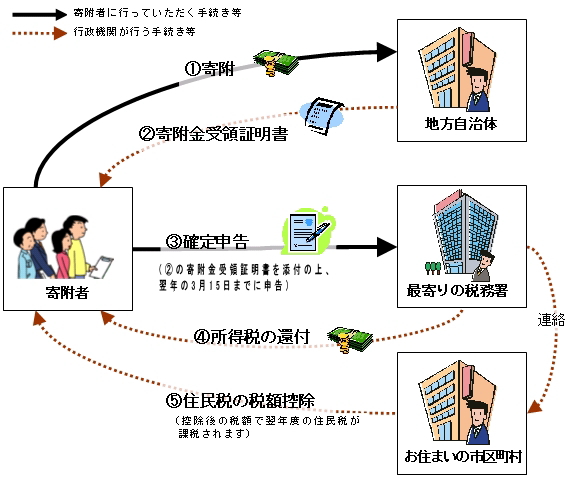

税金の控除を受けるための手続き

・ e-Taxを利用する場合には、(2)の寄附金受領証明書の添付は不要です。

・ 確定申告が不要なサラリーマン等が住民税の税額控除だけを受けようとする場合には、お住まいの市区町村に申告書をご提出ください。

ふるさと納税ワンストップ特例制度

確定申告を行わない給与所得者等が、自分の生まれ故郷や応援したい都道府県・市区町村などにふるさと納税をした場合、確定申告を行わなくても、所得税や個人住民税の寄附金控除を受けられる仕組み「ふるさと納税ワンストップ制度(外部リンク)」が創設されました。

ワンストップ特例の適用を受ける場合、所得税の控除(還付)はなく、 翌年度の個人住民税所得割額から住民税の控除額(基礎控除額+特例控除額)と所得税の控除相当額が税額控除されます。

対象者

・この寄附金で寄附金控除を受ける目的以外で、「所得税の確定申告」や「住民税の申告」をする必要がない人

・その年(1月1日から 12月31日)にふるさと納税をした自治体の数が5以下である人

手続き

寄付先団体に「寄附金税額控除等に係る申告特例申請書」(省令様式第55号の5様式)による申請が必要です。

筑後市を寄附先とする場合は、下記をご覧ください。

・ふるさと筑後市応援寄附 (筑後市ホームページ)

・ふるさとチョイス (外部リンク)

・楽天市場 (外部リンク)

住所や氏名に変更が生じた場合

申告特例申請書(省令様式第55号の5様式)に記載した事項(住所・氏名等)に変更があった場合は、翌年1月10日までに「寄附金税額控除に係る申告特例申請事項変更届出書」(省令様式第55号の6様式)を寄附先の団体に提出する必要があります。 詳しくは寄附先の団体にご確認ください。

特例申請が無効になる場合

1 所得税の確定申告を行ったとき

2 個人住民税の申告を行ったとき

3 ふるさと納税を行った自治体が5団体を超えたとき

4 申告特例申請書の住所誤りなどにより、課税する市町村に申告特例通知書が送付されなかった場合

ワンストップ特例が無効になり、特例が受けられなくなった場合の手続き

特例申請が無効になった場合は、個人住民税の寄附金税額控除(基本控除+特例控除+所得税の控除相当分) が受けられなくなります。

所得税の寄附金控除と住民税の寄附金税額控除の適用を受けるには、領収書または寄附金受領証明書 を添付し、改めて所得税の確定申告が必要です。